Impôts, prestations sociales, services publics : qui paie quoi et qui bénéficie de combien ?

Bien mesurer l’impact de la redistribution des revenus est essentiel pour porter un diagnostic pertinent sur les inégalités. L’Insee vient de publier un rapport collectif d’experts à ce sujet. Les transferts publics en jeu dans la redistribution prennent la forme d’impôts, de taxes, de cotisations, d’une part ou bien de prestations sociales, de transferts publics en nature individualisables (santé, éducation, etc.) ou collectifs (police, justice, etc. ) d’autre part. L’une des recommandations majeures du rapport est de couvrir le champ le plus large possible pour l’analyse redistributive des transferts, ce qui implique de valoriser les services publics. Selon de premiers résultats exploratoires, en France, alors que dans la définition classique – monétaire –, la redistribution bénéficie aux seuls 40 % des ménages les plus modestes, la proportion monte à deux tiers dans une optique de niveau de vie élargi.

Impôts, prestations sociales, services publics : qui paie et qui bénéficie de quoi ? Il n’y a pas de réponse univoque à cette question. En effet, l’action publique ne se limite pas à des transferts financiers entre les individus. L’impôt est d’abord un prélèvement opéré par la puissance publique destiné à financer des biens collectifs et services d’intérêt général. En ce sens, sa fonction première est à visée universelle comme l’est l’accès au service public. Chacun bénéficie du produit de l’impôt.

Pour autant, être à visée universelle ne signifie pas se trouver dépourvu de vertus redistributives. Les revenus des individus sont affectés positivement par les prestations plus ou moins importantes que leur versent les administrations publiques en fonction de leur situation, et négativement par les prélèvements de toute nature dont ils s’acquittent en fonction de leurs revenus.

Au-delà de l’accès à la santé, à l’éducation, aux équipements publics, qui sont des objectifs en soi, savoir quels sont les effets redistributifs des transferts opérés à travers l’action publique est une question légitime que statisticiens et économistes se sont attachés à documenter de longue date. Elle connaît un regain d’actualité dans un contexte de montée des inégalités au sein des nations, et donc de réflexion sur les instruments publics pour y faire face, mais aussi devant un sentiment qui s’est répandu chez certains de nos concitoyens de ne pas avoir un juste retour sur ses impôts acquittés ou les taxes payées. Ce billet de blog fait le point sur de nouvelles démarches visant à documenter le sujet, et propose de premières estimations.

Mesurer l’écart entre les revenus de marché et le niveau de vie

Vu sous un angle monétaire, mesurer la redistribution apparaît de prime abord plus simple. L’exercice pourrait se résumer à faire la différence entre les revenus du travail et, le cas échéant, du capital, ce que les économistes appellent les revenus de marché d’une part, et d’autre part ce que les individus reçoivent effectivement chaque fin de mois sur leur compte en banque, après prélèvement des cotisations sociales et des impôts directs comme l’impôt sur le revenu, la taxe d’habitation et la contribution sociale généralisée (CSG) et le versement des prestations familiales ou minima sociaux, ce que les statisticiens et les comptables nationaux qualifient de revenu disponible. Une autre façon de procéder est de comparer la colonne des plus, c’est-à-dire la somme des prestations reçues, avec la colonne des moins constituées des différents impôts directs versés.

Une fois ce principe posé, la pratique peut s’avérer plus complexe. En prenant en compte le ménage comme unité d’analyse, comment définir des échelles d’équivalence pour tenir compte de la taille de la famille ? Quels sont les prélèvements à prendre en compte ? L’impôt sur le revenu et la CSG, cela va de soi, mais quid de la taxe foncière ou de la TVA ? Côté transferts reçus, on pense bien sûr aux minimas sociaux, aux allocations familiales ou au logement, mais peut-on ignorer l’école et la santé, dont la gratuité d’accès est une contrepartie importante de l’impôt et des cotisations ? Autre question, dans quelle catégorie doit-on classer les retraites ? Celle des revenus primaires, si on les considère comme un revenu différé, ou comme un transfert opéré par les régimes de protection sociale ?

Pour examiner ces questions et tenter d’éclairer au mieux le débat public sur la redistribution, l’Insee a pris l’initiative de réunir, pendant plusieurs mois, des experts de différentes institutions et d’organismes de recherche spécialistes des questions de redistribution1, ainsi que des statisticiens et économistes de l’Insee et des services statistiques ministériels2. Il s’est attaché à mettre en lumière les enjeux d’une mesure précise et complète de la redistribution opérée par les transferts publics, qu’ils prennent la forme d’impôts, de taxes, de cotisations ou bien de prestations sociales, de transferts publics en nature, individualisables ou collectifs.

Le rapport issu de ces travaux vient d’être publié par l’Insee dans sa collection Insee Méthodes (n° 138, février 2021). Il analyse les différents concepts nécessaires à l’étude de la redistribution, en présente des bonnes pratiques, et formule ensuite une vingtaine de recommandations tant à l’usage des praticiens pour améliorer la robustesse et la comparabilité des études et des productions statistiques en matière de redistribution, que des lecteurs désireux de bien saisir la portée des publications nombreuses qui alimentent régulièrement le débat public.

De l’importance de l’exhaustivité des transferts étudiés

La recommandation sans nul doute la plus importante concerne la question du champ de la redistribution. Pour l’étude de la redistribution opérée par un système socio-fiscal, le rapport juge déterminant d’adopter l’optique la plus large possible incluant, dans l’idéal, tous les modes de financement ainsi que tous les types de prestations ou services publics. Il propose donc d’ajouter des transferts à ceux usuellement pris en compte par les études sur les inégalités qui se concentrent les impôts directs, les cotisations et prestations sociales. Il s’agit notamment d’intégrer dans l’analyse, du côté des prélèvements, la TVA, les taxes sur les produits pétroliers ou encore les accises sur les alcools et tabacs, et, concernant les prestations, par exemple celles fournies par l’éducation nationale, l’enseignement supérieur et le système de santé public. Plus précisément, il s’agit de mesurer l’effet redistributif de l’ensemble des transferts publics, versés comme perçus par les ménages.

C’est la seule façon de tenir compte d’une réalité comptable : tout ce qui est prélevé directement ou indirectement bénéficie, in fine, directement aux contribuables, à nouveau de manière directe ou indirecte, et par suite la redistribution ne se mesure qu’en confrontant les uns aux autres. Le fait de n’avoir que des couvertures partielles conduit à déformer les analyses de la redistribution puisqu’on est amenés à considérer soit des prestations dont on ne dit pas comment et donc par qui elles sont financées, soit des prélèvements implicitement « à perte » puisque finançant des services qui ne sont pas pris en compte.

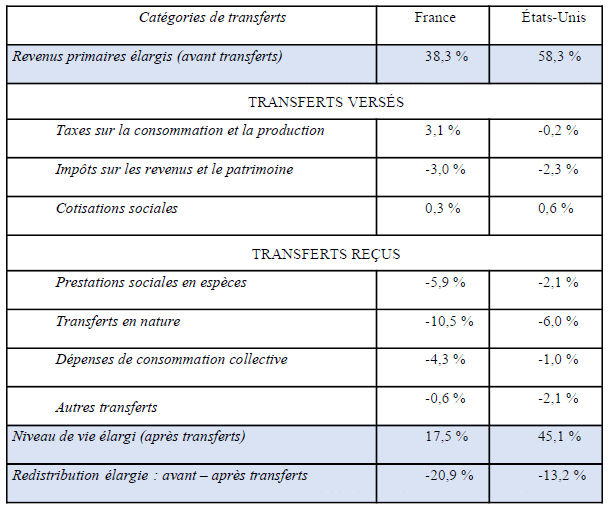

De la même manière, des couvertures incomplètes amènent à biaiser les comparaisons internationales, compte tenu des modalités de l’ampleur très inégales de l’action publique et de modalités très variées de son financement. Ainsi, ignorer les services publics éducatifs et de santé conduit à sous-estimer la redistribution dans les pays européens où ils sont particulièrement étendus. Ou encore, ne pas tenir compte des taxes sur les produits biaise la comparaison entre les pays européens et les États-Unis, cette forme de prélèvement, pénalisante pour les bas revenus, étant quasiment absente outre-Atlantique.

Il convient néanmoins d’avoir bien conscience que l’exercice nécessite un cadre méthodologique précis et de préciser des hypothèses sur comment sont valorisés les services publics et comment sont attribués aux ménages les différents transferts du champ exhaustif de la redistribution. Dès lors que l’on examine les transferts au-delà du champ classique directement mesurable, se pose la question de quantifier qui est le payeur in fine de la TVA ou des impôts sur la production ? Qui sont les ménages bénéficiaires des profits non distribués des entreprises ? Selon quels principes répartir individuellement les services rendus par les administrations publiques ? Une telle évaluation repose nécessairement sur des imputations que le rapport s’attache à fonder micro-économiquement.

Établir des comptes nationaux distribués pour mesurer la redistribution élargie

À cette problématique d’ensemble, le rapport du groupe d’experts apporte une réponse structurée sous la forme de règles pour établir des « comptes nationaux distribués » ayant vocation, aux fins de comparabilité, à intégrer les normes internationales de comptabilité nationale. Ces normes étant en cours de révision sous l’égide de l’ONU (UN-STATS), cette perspective est d’actualité à brève échéance.

Le point de départ de cette comptabilité distributionnelle est le tableau économique d’ensemble (TEE) de la comptabilité nationale, qui décrit comment se distribuent et se redistribuent les revenus primaires issus de la production nationale entre les entreprises, les ménages, les administrations publiques et le reste du monde. Partant, un tableau distributionnel d’ensemble (TDE) est construit en ventilant chacune des lignes du TEE par tranche de niveaux de vie croissant des ménages en mobilisant différentes sources de données fiscales, sociales et d’enquêtes (cf. Accardo, André, Germain et Sicsic, 2021 à paraître). Le concept de niveau de vie utilisé pour ce classement dans ces tranches est le revenu disponible par unité de consommation, point de rencontre entre les analyses micro et macro-économique du niveau de vie des ménages.

Tout en haut de ce tableau distributionnel d’ensemble se trouve le revenu avant transferts par catégorie de ménages. Il est constitué, comme classiquement, des revenus primaires des ménages, c’est-à-dire des revenus salariaux, des revenus d’activité (dits mixtes) des indépendants, des revenus du patrimoine et des loyers imputés aux propriétaires. Les allocations retraites sont considérées comme des prestations en espèces selon les conventions comptables.

En comptabilité nationale, pour éviter les biais entre pays en fonction de l’importance prise par la propriété privée du logement, les propriétaires sont considérés comme se versant à eux-mêmes un loyer. Les revenus des propriétaires occupants sont donc augmentés du montant de la valeur locative de leur logement. Dans une même logique, les revenus primaires élargis de la comptabilité distributionnelle intègrent les profits des entreprises non versés comptablement aux ménages, comme si ces profits non distribués l’avaient été avant d’être réinvestis. Enfin, la comptabilité distributionnelle attribue aux ménages, pour le calcul de leur revenu avant transferts, une ventilation des revenus primaires des administrations publiques, essentiellement sur la base de la distribution des impôts sur la production et des taxes sur les produits.

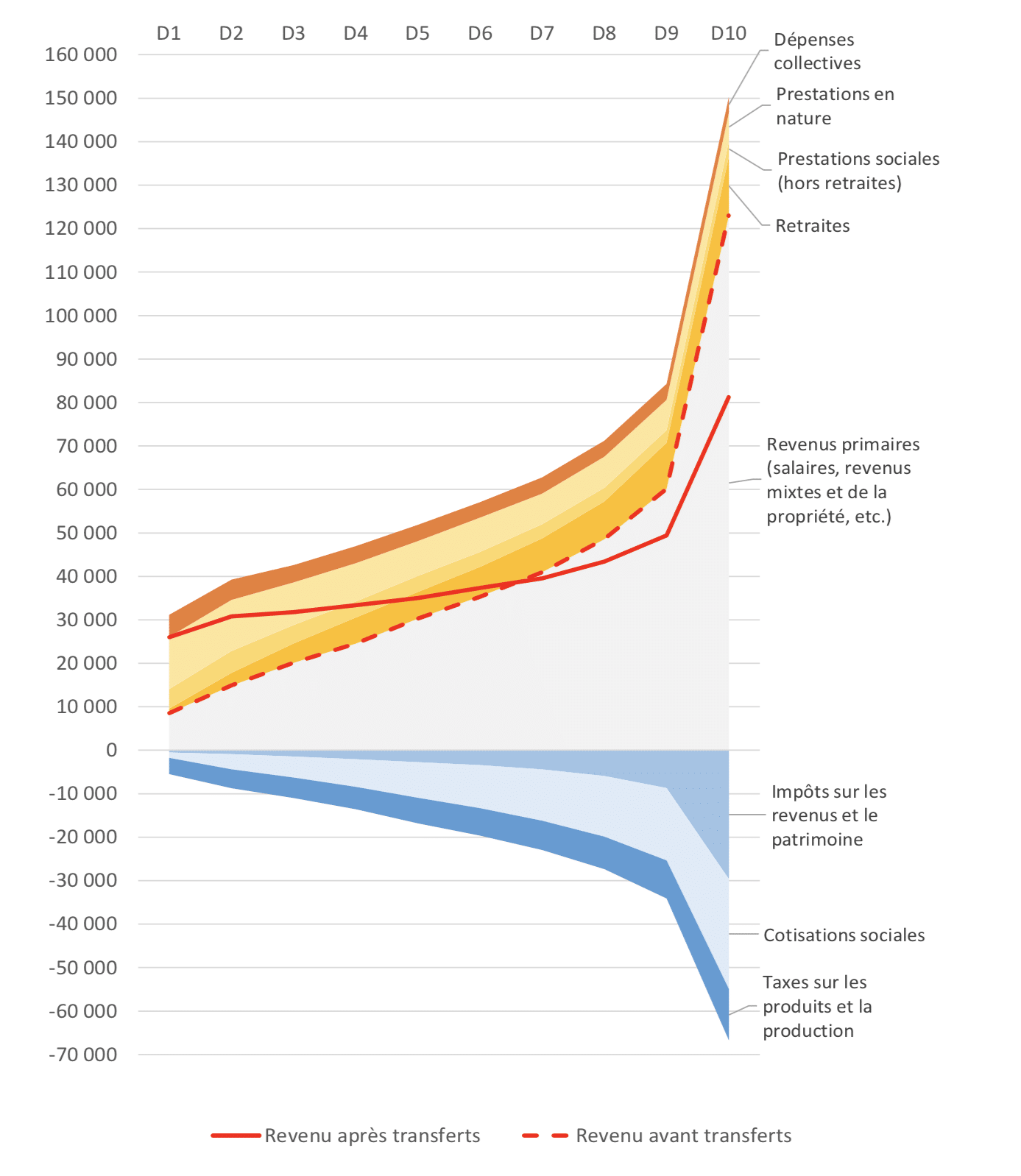

Cette référence du revenu avant transferts étant établie, le tableau distributionnel d’ensemble déroule la séquence des comptes économiques dans l’ordre habituel, avec une ventilation, à chaque étape, des transferts versés ou reçus par catégorie de ménages. Il s’agit tout d’abord de déduire les impôts sur les produits et la production, puis les impôts sur les revenus et le capital, puis les cotisations et contributions sociales, avant d’ajouter les prestations sociales pour arriver au revenu disponible.

Pour aboutir au revenu après transferts, qui se trouve tout en bas du tableau distributionnel, il reste encore à additionner au revenu disponible, une ventilation des prestations en nature (éducation, santé, logement, etc.) ainsi que des autres services rendus par les administrations publiques (police, justice, défense, etc.). Ce revenu après transferts est donc égal au revenu réellement perçu par les ménages, augmenté d’une valorisation monétaire des services publics dont ils bénéficient, d’où le qualificatif de niveau de vie « élargi » que le rapport se propose de retenir pour qualifier cette notion.

L’outil ainsi proposé est mobilisable de plusieurs manières : on peut utiliser ses lignes intermédiaires correspondant au champ usuel de la redistribution, avec les limites susmentionnées, ou le considérer dans son intégralité. Pour les lignes les plus sujettes à imputations, comme par exemple la distribution des dépenses collectives non individualisables (police, justice, recherche, défense) ou les taxes sur les produits et la production (impôt sur les sociétés par exemple), les données micro fondées sous-jacentes sont rendues disponibles pour permettre d’explorer d’autres variantes.

La valorisation des services publics élargit la mesure de la redistribution et de la réduction des inégalités

Le rapport conclut en illustrant la démarche par une application à la France. Il s’appuie, pour la ventilation des revenus et des transferts, sur l’enquête Revenus fiscaux et sociaux et des imputations du modèle open source Ines, développé par l’Insee et la Drees, complétée par des données notamment relatives aux dépenses de santé et d’éducation ou aux transferts intrafamiliaux. Il s’agit, à ce stade, d’une démarche exploratoire destinée à éclairer les potentialités de l’outil et leur apport au débat public. Des résultats consolidés donneront lieu à d’autres publications, et notamment s’agissant de l’Insee à un dossier de l’Insee Références sur les revenus et le patrimoine des ménages à paraître d’ici l’été 2021.

Dans les résultats portant sur 2016 présentés dans le rapport, les 10 % les plus aisés reçoivent 30,1 % du revenu national tandis que les 30 % les plus modestes reçoivent 10,7 % du revenu national. Les 10 % les plus modestes sont destinataires de 2,1 % du revenu national, soit un rapport de 1 à 14 avec les 10 % les plus aisés.

Après application des effets redistributifs des transferts, versés comme reçus, y compris donc en intégrant une valorisation monétaire des services rendus par les administrations publiques, les 10 % les plus aisés reçoivent 19,9 % du revenu national contre 6,4 % pour les 10 % en bas de l’échelle, soit, ici, un ratio inter-décile de 3.

En l’état, le résultat le plus frappant est le suivant : dans la définition classique – monétaire – que l’Insee lui donne, la redistribution, bénéficie aux 40 % des ménages les moins favorisés ; le pourcentage monte à deux tiers dans une optique de niveau de vie élargi.

Figure 1 – Décomposition par dixième de la redistribution du revenu national en 2016 (euros/UC)

L’outil de la comptabilité distributionnelle éclaire également d’un jour nouveau les comparaisons internationales. Le groupe de travail s’est appuyé sur les données du World Inequality Lab (World Inequality Data Basis) pour appliquer la méthode des comptes nationaux distribués sur les États-Unis.

Il en ressort que si les États-Unis sont un pays beaucoup plus inégalitaire que la France, c’est d’abord en raison des inégalités de marché, nettement plus importantes outre atlantique. Là où les 10 % les plus riches détiennent 30 % des revenus en France, cette proportion est de moitié plus élevée aux États-Unis (46 %). Les 30 % les plus modestes ne reçoivent quant à eux que 3,6 % des revenus primaires, contre 10% en France.

En raison de prestations monétaires peu redistributives, la redistribution dans ce pays s’opère essentiellement via la progressivité de l’impôt sur les revenus (12 % du revenu national acquitté par les trois déciles du haut dont 9,6 % par le dixième du haut) et par les services publics. Ceux-ci étant moins développés aux États-Unis qu’en France, il subsiste des inégalités de revenu après transferts très importantes : les 10 % les plus riches détiennent encore 40 % de la richesse nationale, contre 8,5 % pour les 10 % les plus pauvres. En France, après transferts, les 10 % les plus riches reçoivent 20 %.

L’écart entre la France et les États-Unis ne se creuse donc pas sur le système de prélèvements, mais sur les inégalités de marché, sur le système de prestations, lesquelles en France sont plus ciblées sur les bas revenus pour celles en espèce, et plus importantes en ampleur pour les prestations en nature comme l’éducation, la santé, ou encore le logement. Une raison de plus pour adopter une approche exhaustive de la redistribution (cf. figure 2). ■

Figure 2 – Contribution de chaque catégorie de transfert à la baisse de l’indicateur de Gini (en points de %)

- Le World Inequality Lab (WIL) de l’École d’économie de Paris, l’Institut des politiques publiques (IPP), l’Observatoire français des conjonctures économiques (OFCE), ainsi que le Laboratoire interdisciplinaire d’évaluation des politiques publiques (LIEPP) à Sciences-Po et ponctuellement l’OCDE. ↩︎

- Direction de la recherche et des études de l’évaluation et des statistiques du Ministère des Solidarités et de la santé, Direction de l’évaluation, de la prospective et de la performance du Ministère de l’Éducation nationale, sous-direction des Systèmes d’information et des études statistiques du Ministère de l’Enseignement supérieur, de la recherche et de l’innovation, Direction générale du Trésor du Ministère de l’Économie et des finances. ↩︎

Pour en savoir plus

- Mathias André et Anne-Lise Biotteau, « Effets de moyen terme d’une hausse de TVA sur le niveau de vie et les inégalités : une approche par microsimulation », Economie et Statistique / Economics and Statistics n° 522-523 – 2021, avril 2021

- Rapport du groupe d’experts sur la mesure des inégalités et de la redistribution, Insee Méthodes n° 138, février 2021.

- La redistribution et sa mesure, séminaire Fourgeaud, Direction générale du Trésor, 10 mars 2021.